농협은행, 지난달 예대마진 1.78%…5대 시중은행 中 ‘최대’

기업‧산업은행 등 국책은행 모두 전월보다 폭 벌어져

농협 “단기성 자금 대거 유입 때문”…제도 개선 요구도 나와

은행권의 예대금리차가 두 번째로 공시된 가운데, 은행들의 예대마진이 전월보다 오히려 더 벌어져 금융소비자들의 지적을 받고 있다.

특히 금융당국에서 지속적으로 예대금리차 축소를 주문했음에도 불구하고 국책은행들의 예대금리차조차 전월보다 벌어진데다, 일부 은행은 민간 시중은행보다도 예대금리차가 더 큰 것으로 나타나 파장이 예상된다.

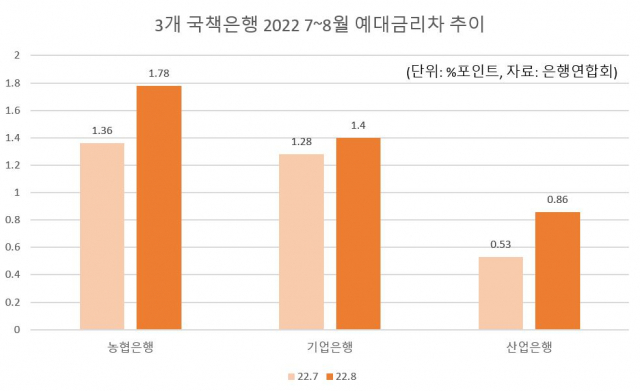

23일 은행연합회 공시에 따르면 국책은행(NH농협‧IBK기업‧산업은행) 3곳의 예대금리차는 전월 대비 모두 증가한 것으로 나타났다.

이 중 NH농협은행의 지난달 예대금리차는 1.78%포인트로 전월 1.36%포인트 대비 0.42%포인트 더 벌어졌다.

농협은행은 5대 시중은행(KB국민‧신한‧우리‧하나‧농협은행) 중 지난달 취급분 기준 가장 높은 예대금리차를 기록하는 ‘불명예’도 안게 됐다.

지난달 취급분 기준 나머지 시중은행의 예대금리차를 보면 KB국민은행은 1.45%포인트, 우리은행은 1.43%포인트, 신한은행은 1.39%포인트, 하나은행은 1.20%포인트로 각각 집계됐다.

농협은행 관계자는 “지난달 정부정책 자금 등 6개월 미만 단기성 자금이 대거 유입되며 예대금리차가 높게 나왔다”고 해명했다.

같은 국책은행인 IBK기업은행도 같은 기간 예대금리차가 1.28%포인트에서 1.40%포인트로 0.12%포인트 늘어났다. 5대 시중은행과 비교해 보면 지난달 기준 신한은행, 하나은행보다도 높은 수준이다.

나머지 두 국책은행보다는 비교적 적은 예대금리차를 보였지만, 산업은행도 0.53%포인트에서 0.86%포인트로 0.33%포인트의 확대를 보였다.

실제 공시제가 본격 시행된 지난달 이후 각 은행들은 잇따라 대출금리를 내리고 수신금리는 올리며, 은행들이 ‘이자 장사’에 골몰한다는 비판을 잠재우기 위해 노력하는 듯했다. 하지만 대부분의 은행들은 오히려 예대금리차가 벌어지는 모습을 보였다.

한편, 업계 일각에서는 예대금리차 만으로 은행의 공익성을 일괄 비교하는 것은 형평성에 어긋난다는 지적도 여전히 나오고 있다. ‘햇살론’ 등 저신용자 대출 건수가 많은 은행은 자연적으로 평균 대출 금리가 높게 나올 수밖에 없는 ‘착시효과’가 일어나기 때문에 각 은행의 다양한 상황을 반영하도록 공시제도가 수정돼야 한다는 의견도 있다.

업계 관계자는 “은행의 이자장사를 막는다는 취지로 예대금리차 공시제를 금융당국이 주도해 도입했지만 정작 저신용자 비중이 높은 국책은행은 민간은행보다도 평균 금리가 높아 보일 수밖에 없다”며 “당국이 금융권과 소비자들에게 일관되고 합리적인 메시지를 주기 위해서는 현행 공시제의 정비가 필요할 것으로 보인다”고 말했다.

[CEO스코어데일리 / 박예슬 기자 / ruthy@ceoscore.co.kr]

![[현장을 가다] “‘아리아’가 나를 살렸어”…SKT ‘AI 스피커’, 어르신 말동무 이자 ‘보디가드’로 활약](https://www.ceoscoredaily.com/photos/2024/04/01/2024040109491192497_m.jpg)

![[현장을 가다] ‘자동차 메카’에서 ‘전기차 허브’로…현대차 울산공장 가보니](https://www.ceoscoredaily.com/photos/2024/03/22/2024032216190656760_m.jpg)

![[4·10 총선] 野, 금융공약 ‘생계비계좌’ 도입…비트코인 현물 ETF 허용 추진](https://www.ceoscoredaily.com/photos/2024/04/05/2024040517040346372_m.jpg)

![[그래픽] 2022-2023년 6개 카드사 리스자산 추이](https://www.ceoscoredaily.com/photos/2024/04/25/2024042509404783573_m.jpg)

![[24-03호]_500대기업 R&D 투자 현황](https://www.ceoscoredaily.com/photos/2024/04/17/2024041718513086340_m.jpg)

![[이달의 주식부호] 홍라희 여사 2위 탈환…곽동신 한미반도체 부회장 6위로 2계단↑](https://www.ceoscoredaily.com/photos/2024/04/03/2024040314314813956_m.jpg)

![[그래픽] 그레이트 컴퍼니 우수기업 리스트](https://www.ceoscoredaily.com/photos/2023/08/24/2023082410452781615_m.jpg)

댓글

[ 300자 이내 / 현재: 0자 ]

현재 총 0개의 댓글이 있습니다.